京东方A定增结果出炉,多家明星机构参与认购

8月18日消息,京东方披露定增发行情况报告书,发行价格5.57元/股,募资总额203.32亿元。

公告显示,发行对象为北京京国瑞国企改革发展基金(有限合伙)、武汉产业投资发展集团有限公司、JPMorgan Chase Bank, National Association、J.P.Morgan Securities plc、华宝证券股份有限公司、UBS AG、摩根士丹利国际股份有限公司、青岛城投金融控股集团有限公司、上海高毅资产管理合伙企业(有限合伙)等共20名。

其中北京京国瑞国企改革发展基金(有限合伙)获配7.18股,认购金额40亿元;摩根士丹利国际股份有限公司获配2.71亿股,认购金额15亿元;JPMorgan合计获配2.05亿股,认购金额11.5亿元;红塔证券获配1.44亿股,认购金额近8亿元;财通基金获配4亿股,认购金额22.7亿元;福清市汇融创业投资有限责任公司获配5.38亿股,认购金额30亿元等。

值得一提的是,京东方A本次定增认购的最大发行对象京国瑞基金,系北京国有资本经营管理中心控制的主体。天眼查显示,京国瑞基金实际控制人为北京市国资委,因此与京东方A控股股东构成关联关系。

本次参与认购京东方A定增计划的不乏其他明星机构。据披露,千亿明星私募—上海高毅资产管理合伙企业获配1.08亿股,认购金额近6亿元、义乌和谐锦弘股权投资合伙企业(有限合伙)获配1.8亿股,认购金额约10亿元,而义乌和谐锦弘股权投资合伙企业为上市公司四川双马旗下投资基金,后者的实控人是国内顶级风投机构IDG中国七大合伙人之一的林栋梁。

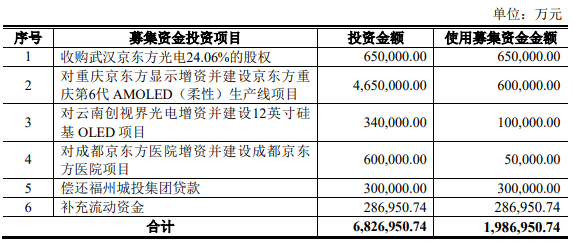

据了解,京东方本次非公开发行A股股票募集资金总额为203.32亿元,扣除发行费用后的募集资金净额用于投资以下项目:收购武汉京东方光电24.06%的股权、对重庆京东方显示增资并建设京东方重庆第6代AMOLED(柔性)生产线项目、对云南创视界光电增资并建设12英寸硅基OLED项目、对成都京东方医院增资并建设成都京东方医院项目、偿还福州城投集团贷款以及补充流动资金,公司的业务结构不会因此次发行而发生重大变化。此次非公开发行完成后,公司总资产、净资产将有一定幅度的提升。

经过多年发展,全球显示面板已孕育出千亿美元规模的庞大市场,包括TFT-LCD和AMOLED在内的半导体显示已成为显示面板的主流技术。

其中,京东方第10.5代液晶面板生产线项目是目前全球世代最高、尺寸最大的液晶面板项目之一,其主营业务为薄膜晶体管液晶显示器件相关产品及其配套产品研发、生产、销售,主要生产32英寸及以上大尺寸显示屏产品;公司营收主要来自第10.5代TFT-LCD生产线,设计产能为玻璃基板投片量12万片/月,于2019年12月底实现量产。

据消息透露,京东方将成为荣耀Magic3独家屏幕供应商,并且在8月11日,据天风国际发布的报告显示,京东方将成为苹果公司MacBook Air的Mini LED显示屏新供货商。这是京东方首次取得苹果高单价高端订单。

据了解,这是继京东方2013年之后,时隔8年再次启动非公开发行,本次募资规模相较京东方当前市值约10%,对原股东摊薄有限。本次非公开发行完成后,京东方资产总额与净资产额将同时增加,资产负债率有所下降,促使资本结构更趋稳键,资金实力将得到有效提升。

微信扫一扫,一键转发